フリーランスエンジニアの開業届の書き方やタイミングを解説

開業届の提出は必須? 開業届(個人事業の開業・廃業等届出書)とは、個人事業主が事業を開始した際に提出が求められている書類のことです。 法的に提出を求められているのですが、開業届を出さないことによる罰則などはありません。そのため、開業届を提出していない個人事業主もいます。 「提出しなくてもよいなら開業届を出す人はいないのでは?」と思った方もいるでしょう。

開業届の提出は必須?

開業届(個人事業の開業・廃業等届出書)とは、個人事業主が事業を開始した際に提出が求められている書類のことです。

法的に提出を求められているのですが、開業届を出さないことによる罰則などはありません。そのため、開業届を提出していない個人事業主もいます。

「提出しなくてもよいなら開業届を出す人はいないのでは?」と思った方もいるでしょう。

次項で、開業届を提出することによるメリット・デメリットを解説します。

開業届を出すメリット

青色申告が選択可能になり節税ができる

こちらが開業届を出す最大のメリットです。

複式簿記という入力に時間がかかる帳簿をつけるかわりに、65万円の控除を受けられます。

※あとで解説する、「青色申告承認申請書」の提出が必要です。

屋号で銀行口座を開設できるため信用度が増す

個人名ではなく、屋号で銀行口座を開設できるため顧客に対して信用度が増します。

小規模企業共済に加入して節税ができる

小規模企業共済は「個人事業主や会社の役員が積立金に応じた共済金を受け取れる制度」です。

こちらの積立金が全額、所得控除となるため節税が可能です。

開業届を出すデメリット

失業手当がもらえなくなる

開業届を提出すると、失業手当はもらえなくなります。

失業手当は、失業をして新しい仕事を探している人に支援金が給付される制度です。

開業届を出すということは、仕事がすでに決まっているので手当ては出なくなってしまいます。

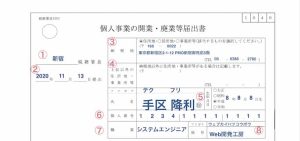

開業届の書き方

次に、開業届の書き方を解説します。

国税庁のサイト、または税務署へ行き書類をゲットしてください。

1、提出先の税務署(必須)

開業届を提出する税務署の名前を記載します。

納税地に設定した住所で、該当する税務署が決まります。

ご不明な場合は国税庁のサイトで調べることも可能です。

国税庁:https://www.nta.go.jp/about/organization/access/chizu.htm

2、提出年月(必須)

開業届を提出する、日付を入力します。

和暦・西暦どちらでも構いません。

3、納税地(必須)

納税地とする、住所を入力します。

住民票がある場所で業務をしている場合は「住所地」、住民票がある場所とは別の住所に住んでいる場合は「居所地」を選択します。

オフィスを借りている場合は「事業所等」を選択します。

4、上記以外の住所地・事業所等(任意)

上の納税地に入力した、住所以外に家がある場合は記載をします。

5、印鑑(必須)

印鑑について、シャチハタは申請が通らないため、注意が必要です。

実印、認印であれば問題ないです。

6、個人番号(必須)

マイナンバーを入力します。

7、職業(必須)

自身の職業を記載します。

1点注意が必要で、法定業種と判断される可能性のある記述は避けましょう。

なぜなら、法定業種(コンサルタントなど)と判断されるような記述をしてしまうと、追加で個人事業税を支払わなければならなくなってしまうためです。

エンジニアの方は「システムエンジニア」と記載をしておけばよいでしょう。

8、屋号(任意)

屋号は、法人の社名のようなものです。

任意項目のため、空欄でもかまいません。

入力をする場合は、使用してはいけない単語があるため、注意が必要です。

9、届出の区分(必須)

こちらは、「開業」にチェックをいれます。

事業を誰かから引き継いだ場合は、受けた先の住所と氏名を記載します。

10、所得の種類(必須)

「事業(農業)所得」にチェックを入れましょう。

11、開業・廃業等日(必須)

開業した日時を記載します。

12、事業所等を新増設、移転、廃止した場合(任意)

オフィスを新しく契約したり、移転、廃止した場合は新規住所を記載します。

13、廃業の事由が法人の設立に伴うものである場合(任意)

今回の開業の場合は空欄で問題ないです。

14、「青色申告承認申請書」または「青色申告の取りやめ届出書」(任意)

今回は、新規の開業届を想定しているため、チェックをいれます。

青色申告承認申請書はあとからでも提出可能です。

15、「消費税に関する「課税事業者選択届出書」または「事業廃止届出書」(任意)

こちらは、新規の開業届の場合チェックを入れません。

ちなみに個人事業主として開業してから、2年目以降に売上が1,000万を超えた場合は消費税を支払う必要があります。

16、事業の概要(必須)

事業の概要には、業務内容を具体的に記載します。

エンジニアの場合、Webアプリケーション開発などと記載しておけば問題ないです。

17、給与などの支払の状況(任意)

給与を支払う人がいる場合は記載をします。

18、源泉所得税の納期の特例の承認に関する申請書の提出の有無(任意)

給与を支払う人がいる場合は記載をします。

19、その他参考事項(任意)

こちらは空欄で構いません。

20、給与支払を開始する年月日(任意)

給与を支払う人がいる場合は記載をします。

21、関与税理士(任意)

税理士さんと契約をしている場合は記載をします。

開業届記入の際の注意点

開業届記入の際に注意しておきたいポイントをまとめます。

提出先の税務署名は人名

「税務署長」とあるため、税務署の署長の人名(佐藤など)を記載してしまう人がいるかもしれませんが間違いです。

印鑑はシャチハタNG

印鑑にシャチハタはNGです。実印または認印を利用しましょう。

屋号を記載する場合は禁止ワードを含めない

法人と認識されるような「株式会社」「有限会社」のワードを含めてはいけません。

また商標登録されているワードを利用することもNGです。

職業は法定業種と判断される可能性のある記述は避ける

職業には「コンサルタント」などの法定業種と判断される記述をすると、本来支払う必要のない税金を収めないといけなくなります。

開業届の提出方法

記入から提出までの流れ

開業届を提出する方法は「e-Taxを利用したPDF形式による提出」「郵送」「税務署での手渡し」の3つがあります。

新規開業でご不安な方は「税務署での手渡し」をオススメします。

理由は、記載にミスがあった場合その場で間違いを指摘してもらえるためです。

とくに不安がない方は、PDF形式での提出が楽なためオススメです。

提出のタイミング、期限

提出のタイミングは、事業を開始して1か月以内ですが遅れてもとくに罰則などはありません。

青色申告承認申請書については、青色申告を希望する年度の3月15日までに提出をする必要があるため、注意が必要です。

提出先

開業届の提出先は、納税地に設定した住所に該当する税務署です。

e-Taxの場合も同様です。

提出の際に必要な持ち物

・開業届出書

・印鑑

・マイナンバーがわかるもの

・本人確認書類

・青色申告承認申請書

開業届提出の際の注意点

開業届を提出する際の注意点をまとめます。

事業開始の2か月以内に提出をする

開業届は事業を開始してから1か月以内、遅くとも2か月以内に提出をしましょう。

青色申告申請書が承認される期限をすぎてしまうと、その年は青色申告を利用できないため、税金面で損失が生じてしまいます。

控えをとっておく

国からの助成金申請や、銀行口座開設の際に提出を求められます。

控えをとっておきましょう。

青色申告承認申請書について

青色申告承認申請書とは

青色申告承認申請書とは、青色申告を利用するために必要となる書類のことです。

こちらを提出しないと、大きな節税ができる青色申告ができません。

開業届と一緒に出すべき理由

青色申告承認申請書を開業届と一緒に出すべき理由は「効率がよいため」「提出忘れを防ぐため」です。

とくに、青色申告承認申請書の提出が遅れるとその年は税制面で損失がでるため、なるべく早く提出をしましょう。

フリーランスの開業届のことならテクフリにお任せください

テクフリの紹介と開業届支援について

ここまで、開業届の記載と提出方法を解説してきました。

あまり、手間がかかるものではないのですがはじめての独立では、ご不安や他にご不明点があるかと思います。

テクフリでは、開業届のご相談も無料でサポートしています!

※ご相談後のしつこい営業や勧誘は致しません。

もし、フリーランスのことでご不明点があれば、お気軽にお問い合わせくださいませ!